Wysoki wskaźnik inflacji przekłada się na wzrost składek w ubezpieczeniach korporacyjnych – stwierdzenie jest prawdziwe, ale mechanizm nie jest tak prosty, jak może się wydawać. Na pierwszy rzut oka to oczywiste, że skoro mamy wysoką inflację (w styczniu 2022 wyniosła 9,2 proc. r/r), to również ceny ubezpieczeń powinny wzrastać. W końcu ubezpieczenia podlegają standardowym mechanizmom rynkowym – przy rosnących kosztach, firmy muszą podnosić ceny, aby utrzymać rentowność prowadzonej działalności.

Trzy główne grupy kosztów, które w różny sposób reagują na procesy inflacyjne w ubezpieczeniach to:

- koszty administracyjne (stanowią 6-8 proc. bazy kosztowej),

- koszty akwizycji (stanowią 20-24 proc. bazy kosztowej),

- koszty szkód (stanowią 60-65 proc. bazy kosztowej).

Koszty administracyjne

Grupa zawiera wszelkie wewnętrzne koszty typowe dla każdej firmy ubezpieczeniowej (koszty wynagrodzeń, systemów IT, wynajem biur, koszty energii, etc.). Wysokość kosztów w tej grupie prawdopodobnie w największym stopniu jest skorelowana ze standardową inflacją, o której najczęściej słyszymy w mediach, ale biorąc pod uwagę udział tej kategorii kosztów w całej bazie kosztowej nie mają one bardzo istotnego wpływu na ceny ubezpieczeń.

Koszty akwizycji

Grupa zawiera koszty prowizji i powiązane koszty, jakie firmy ubezpieczeniowe ponoszą w związku z pozyskiwaniem i obsługą klientów. Ich skala nie jest już pomijalna, gdyż stanowią one blisko ¼ całej bazy kosztów firm ubezpieczeniowych. Niemniej w tym przypadku działa pewien automatyzm, gdyż te koszty w znakomitej większości są wyrażone jako procent składki, więc następuje tu automatyczne dostosowanie.

Koszty szkód

Koszty szkód (wypłaty i rezerwy szkodowe oraz bezpośrednie koszty likwidacji szkód) to najistotniejsza grupa kosztowa pod względem wpływu na rentowność ubezpieczycieli. W związku z tym warto przyjrzeć się, jak na tę grupę kosztową wpływa inflacja.

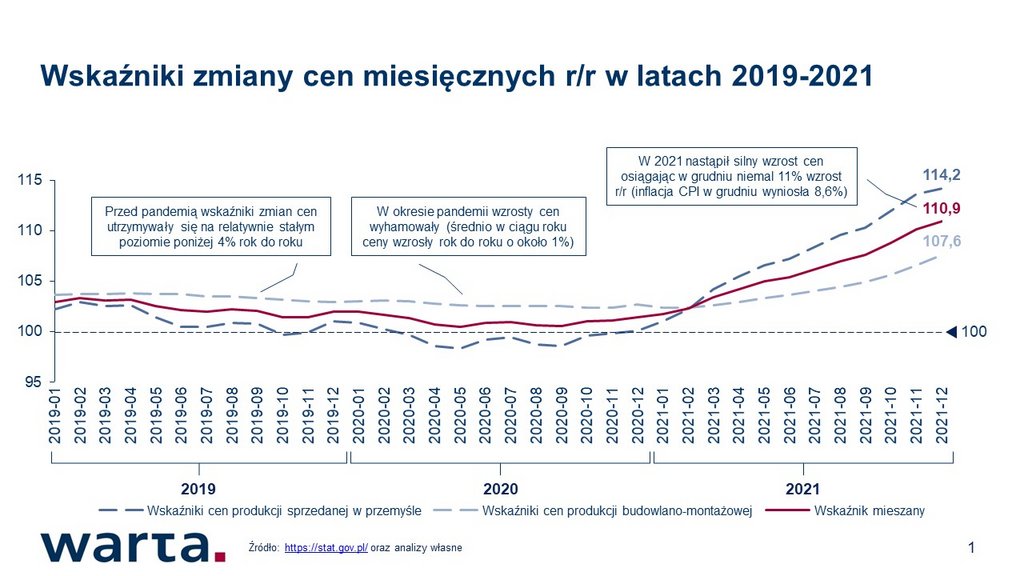

W naszych analizach przyjmujemy, że sama inflacja CPI (czyli wskaźnik cen dóbr i usług konsumpcyjnych) nie oddaje właściwie, w jaki sposób zmieniają się wartości szkód ze względu na same zmiany cen. W ubezpieczeniach korporacyjnych to przede wszystkim kwestie związane z cenami w przemyśle czy budownictwie są kluczowe. Łatwo sobie wyobrazić, że przy zniszczeniu hali o konstrukcji stalowej, koszt jej odbudowy rok do roku będzie wyższy nie tyle o wskaźnik inflacji CPI, co przede wszystkim o zmianę cen stali oraz prac budowlano-montażowych. W związku z tym w kontekście ubezpieczeń korporacyjnych warto spojrzeć nie na inflację CPI, ale na wskaźnik cen produkcji sprzedanej w przemyśle oraz wskaźnik cen produkcji budowlano-montażowej. Na bazie tych dwóch wskaźników wyliczyliśmy dodatkowo tzw. wskaźnik mieszany (wskaźnik stanowiący ich średnią). Poniższy wykres prezentuje zmiany cen w obszarach najbardziej istotnych z perspektywy ubezpieczeń korporacyjnych.

Wzrost cen w obszarach istotnych dla ubezpieczeń korporacyjnych w ostatnim roku jest znacznie silniejszy niż wzrost cen konsumpcyjnych, o których najwięcej mówi się w mediach (ceny według wskaźnika mieszanego w grudniu 2021 wzrosły rok do roku o 10,9 proc. podczas gdy inflacja CPI wyniosła 8,6 proc.). W kolejnym roku można spodziewać się utrzymania dynamicznego wzrostu cen produkcji sprzedanej w przemyśle oraz cen produkcji budowlano-montażowej.

Tak istotny wzrost cen wpływający bezpośrednio na wartość szkód w ubezpieczeniach korporacyjnych musi w bezpośredni sposób przełożyć się na wyższe składki.

Inflacja a aktualizacja sum ubezpieczenia / sum gwarancyjnych

W przypadku braku aktualizacji sum ubezpieczenia wysoka dynamika cen generuje bardzo duże ryzyko niedoubezpieczenia – czyli niedoszacowania wartości sum ubezpieczenia względem wartości ubezpieczanego majątku. W praktyce może to oznaczać brak pełnej wypłaty odszkodowania nawet w przypadku niewyczerpania sumy ubezpieczenia (tzw. zasada proporcji). W okresach stabilnych cen (bądź umiarkowanej inflacji) to ryzyko jest mniejsze i narasta stopniowo (trzeba jednak pamiętać, że nawet niska inflacja na przestrzeni lat kumuluje się do istotnych wartości). Natomiast przy tak wysokiej dynamice cen jak obecnie staje się to kwestią kluczową.

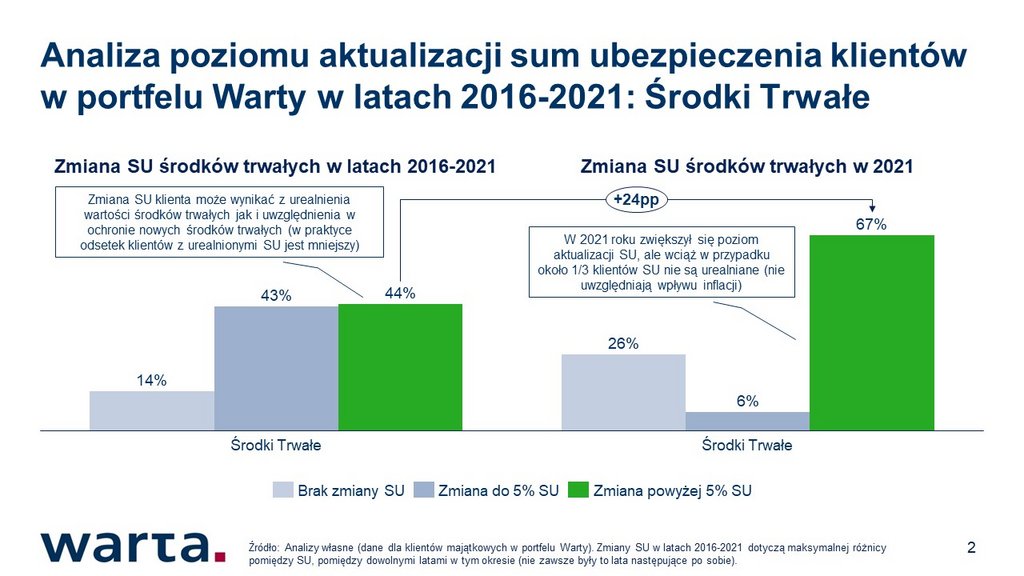

Problem ten dotyczy przede wszystkim środków trwałych (np. budynków i budowli) wycenianych wg nowej wartości odtworzeniowej, dla których wartości sum ubezpieczenia bardzo często nie są aktualizowane przez wiele lat. Poniżej przedstawiamy analizę naszego portfela ubezpieczeń majątkowych, która pokazuje, jaka jest skala aktualizacji sum ubezpieczenia klientów.

W latach 2016-2021 jedynie dla 44 proc. klientów nastąpiła aktualizacja SU o więcej niż 5 proc. (w tym zawierają się również przypadki, gdy łączna suma ubezpieczeniowa środków trwałych wzrosła nie ze względu na aktualizację wartości istniejącego majątku, ale na przykład ze względu na nowe inwestycje). W praktyce oznacza to, że 56 proc. klientów na przestrzeni ostatnich 5 lat nie dokonała żadnej istotnej aktualizacji sum ubezpieczenia. Dla umów odnowionych w 2021 roku sytuacja wygląda już nieco lepiej, ale wciąż niemal 1/3 klientów została odnowiona przy niezmienionych sumach ubezpieczeniowych środków trwałych.

W latach 2016-2021 jedynie dla 44 proc. klientów nastąpiła aktualizacja SU o więcej niż 5 proc. (w tym zawierają się również przypadki, gdy łączna suma ubezpieczeniowa środków trwałych wzrosła nie ze względu na aktualizację wartości istniejącego majątku, ale na przykład ze względu na nowe inwestycje). W praktyce oznacza to, że 56 proc. klientów na przestrzeni ostatnich 5 lat nie dokonała żadnej istotnej aktualizacji sum ubezpieczenia. Dla umów odnowionych w 2021 roku sytuacja wygląda już nieco lepiej, ale wciąż niemal 1/3 klientów została odnowiona przy niezmienionych sumach ubezpieczeniowych środków trwałych.

Na podstawie powyższej analizy oraz rzeczywistego poziomu wzrostu cen można mieć obawy, że wielu klientów nie posiada adekwatnej ochrony ubezpieczeniowej. Zmiany cen akumulują się z roku na rok (dla przykładu pomiędzy 2018 a 2021 wskaźnik mieszany wyniósł 114,7 czyli ceny w tym okresie wzrosły o niemal 15 proc.). W tym kontekście wskazanie 5 proc. poziomu zmiany cen jako punkt odniesienia w analizie w wielu przypadkach może się okazać niewystarczający.

Analogiczny problemy dotyczy aktualizacji sum gwarancyjnych w dobrowolnych ubezpieczeniach odpowiedzialności cywilnej. Wprawdzie tu nie mamy do czynienia z zasadą proporcji, ale i w tym przypadku inflacja może doprowadzić do sytuacji, że przyjęte wiele lat temu sumy gwarancyjne nie zapewnią klientowi odpowiedniej ochrony na wypadek szkody.

Zwiększenie skali aktualizacji sum ubezpieczenia w 2021 roku z pewnością wynika ze skutecznego wypełniania przez brokerów swojej roli i świadomości odpowiedzialności brokerów względem swoich klientów. Biorąc pod uwagę wysokie oczekiwania inflacyjne w 2022 roku oraz wciąż bardzo dużą część klientów bez zmian sum ubezpieczenia, rola brokerów w tym kontekście jest niezwykle ważna.

Jeżeli interesują Was dodatkowe informacje lub macie jakieś sugestie prosimy o kontakt z Pawłem Pawlikiem (pawel.pawlik@warta.pl) z Departamentu Produktów i Taryfikacji Klientów Korporacyjnych lub Beatą Sierdzińską (beata.sierdzinska@warta.pl) z Biura Matematyki Klientów Korporacyjnych.