W ostatnich dniach NBP przedstawił projekcję inflacji do 2024 r. Zakłada ona, że tym roku inflacja wyniesie 14,2%, a w kolejnych latach odpowiednio 12,3% i 4,1%. Oznacza to, że rośnie nie tylko aktualny poziom inflacji, ale także prognozy na przyszłość – jeszcze w marcu tego roku NBP przewidywał w latach 2022-2024 wartości odpowiednio 10,8%, 9,0% i 4,2%.

Wysokość inflacji (zarówno aktualna, jak i ta, z którą będziemy mieli do czynienia w okresie najbliższych dwóch lat) ma duże znaczenie przy prognozowaniu trendów średnich wartości odszkodowań w ubezpieczeniach komunikacyjnych. Jest to istotne zwłaszcza w odniesieniu do szkód w ubezpieczeniach flotowych. Ich cechą charakterystyczną jest wystawianie polis w ramach Umowy Generalnej (UG), zawieranej najczęściej na okres 12 miesięcy, gwarantującej stałe składki OC i stawki AC.

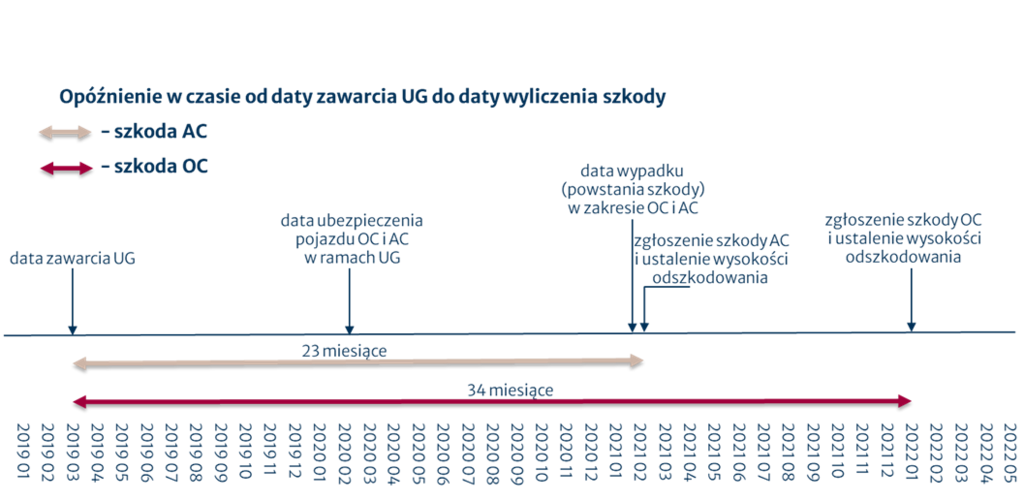

Biorąc pod uwagę fakt, że większość umów zawieranych w ramach UG ma niewyrównane okresy ubezpieczenia, mamy do czynienia z istotnym wydłużeniem czasu pomiędzy momentem ustalenia warunków cenowych (data zawarcia UG) a datą ewentualnego zgłoszenia/kalkulacji szkody. Odstęp czasowy jest tu większy niż w przypadku ubezpieczeń indywidualnych. Dodatkowo ok. 60 proc. wartości portfela flotowego stanowią ubezpieczenia OC, w których, z uwagi na tzw. długi ogon szkodowy, przesunięcie w czasie i rozwój zgłaszanych roszczeń są jeszcze większe, szczególnie w transporcie międzynarodowym i w szkodach zagranicznych.

Poniższy rysunek prezentuje przykładowy okres między datą zawarcia UG a datą zgłoszenia szkody.

Obraz szkodowości Umowy Generalnej widoczny jest de facto z opóźnieniem kilkuletnim (szczególnie w OC). Zatem przy taryfikacji składki ważniejsza od historycznych przebiegów szkodowych jest właściwa projekcja szkodowości floty w okresie potencjalnego pojawienia się szkód.

Obraz szkodowości Umowy Generalnej widoczny jest de facto z opóźnieniem kilkuletnim (szczególnie w OC). Zatem przy taryfikacji składki ważniejsza od historycznych przebiegów szkodowych jest właściwa projekcja szkodowości floty w okresie potencjalnego pojawienia się szkód.

Czynniki bezpośrednio związane z klientem i jego flotą (takie jak: struktura pojazdów, rodzaj działalności, zakres terytorialny, zarządzanie ryzykiem czy dane szkodowe) są określane w oparciu o statystykę i doświadczenia ubezpieczyciela – a zatem policzalne. Natomiast inflacja, z uwagi na jej bieżącą zmienność, jest trudna do uwzględnienia, a jednocześnie niezwykle istotna dla oczekiwanej średniej szkody, która (obok częstości) stanowi główny parametr służący do oceny szkodowości UG.

Zakładając, że aktualne prognozy NBP będą trafne, przy taryfikacji składki powinniśmy więc uwzględnić związany z inflacją przewidywany kilkunastoprocentowy wzrost szkodowości w stosunku do danych historycznych. Dodajmy, że już dzisiaj w procesie likwidacji szkód widzimy wzrost wartości części zamiennych o 5-10%.

Rekomendacje, mandaty i inne czynniki

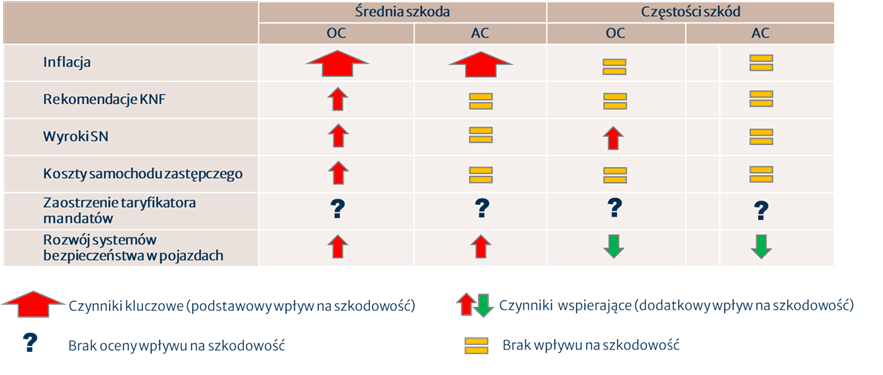

Inflacja jest obecnie niewątpliwie najważniejszym czynnikiem wpływającym na wzrost średniej szkody – ale nie jedynym.

Komisja Nadzoru Finansowego opublikowała właśnie nowe rekomendacje dotyczące likwidacji szkód z ubezpieczeń komunikacyjnych OC. Ich wprowadzenie może generować dodatkowe koszty dla ubezpieczycieli, pogarszając szkodowość portfela OC o kilka punktów procentowych (według KNF spowoduje to wzrost kosztów polisy OC o 4%). Kluczowe wydają się poniższe wytyczne:

15.3. Ustalenie wysokości świadczenia na podstawie przyjętej przez zakład ubezpieczeń kalkulacji kosztów naprawy pojazdu powinno być dokonane w oparciu o rynkową wartość usług, materiałów i części zamiennych w dniu ustalenia świadczenia, z uwzględnieniem podatku VAT (chyba, że uprawniony jest zarejestrowanym podatnikiem podatku VAT oraz ma prawo do dokonania obniżenia kwoty podatku należnego o kwotę podatku naliczonego przy nabywaniu rzeczy bądź usługi), z zastosowaniem:

- norm czasowych operacji naprawczych, zapewniających wykonanie usługi w sposób zapewniający przywrócenie pojazdu do stanu sprzed zdarzenia wyrządzającego szkodę,

- stawki za roboczogodzinę ustalonej przez zakład ubezpieczeń na podstawie cen stosowanych przez warsztaty naprawcze działające na rynku lokalnym (rozumianym jako obszar gminy lub powiatu, na terenie których znajduje się miejsce zamieszkania albo siedziba uprawnionego), które są w stanie dokonać naprawy w sposób zapewniający przywrócenie pojazdu do stanu sprzed zdarzenia wyrządzającego szkodę,

- części zamiennych i materiałów zapewniających przywrócenie pojazdu do stanu sprzed zdarzenia wyrządzającego szkodę.

17.3. Ustalając należne świadczenie, zakład ubezpieczeń nie może powoływać się na rabaty lub upusty, obowiązujące we współpracujących z nim warsztatach naprawczych i punktach sprzedaży.

21.11. Świadczenie zakładu ubezpieczeń powinno obejmować zwrot poniesionych kosztów za czas najmu pojazdu zastępczego niezbędny do naprawy uszkodzonego pojazdu, na który składa się w szczególności:

- okres od dnia wystąpienia zdarzenia wyrządzającego szkodę do dnia zgłoszenia roszczenia, o ile zgłoszenie nastąpiło bez nieuzasadnionej zwłoki,

- okres od dnia zgłoszenia roszczenia do dnia przeprowadzenia oględzin i uzgodnienia kosztów naprawy pojazdu z zakładem ubezpieczeń,

- okres obejmujący naprawę uszkodzonego pojazdu, uwzględniający oczekiwanie na dostawę zamówionych części zamiennych niezbędnych do naprawy pojazdu oraz uwzględniający możliwości organizacyjne zakładu naprawczego,

- okres obejmujący inne obiektywne czynniki wpływające na niemożność́ przywrócenia pojazdu uszkodzonego do stanu sprzed zdarzenia wyrządzającego szkodę, w tym okres konieczny do przekazania uszkodzonego pojazdu do naprawy i jego odbioru po naprawie, okres konieczny do przeprowadzenia ponownych oględzin, jeśli konieczność taka wynika z potrzeby ustalenia rzeczywistego zakresu uszkodzeń w pojeździe, a także okres konieczny do przeprowadzenia dodatkowych badań technicznych,

- dni wolne od pracy przypadające w okresach wymienionych powyżej.

Niezależnie od tych rekomendacji już dzisiaj widzimy wzrost kosztu wynajmu samochodu zastępczego.

Na dalsze pogorszenie szkodowości ubezpieczenia komunikacyjnego OC może również wpłynąć uchwała Sądu Najwyższego z dnia 14 stycznia 2022. Uznał w niej, że odpowiedzialność zakładu ubezpieczeń wynikająca z umowy obowiązkowego ubezpieczenia OC posiadaczy pojazdów mechanicznych obejmuje szkody wyrządzone w wyniku pracy urządzenia zamontowanego w pojeździe także wtedy, gdy w chwili wyrządzenia szkody pojazd nie pełnił funkcji komunikacyjnej.

Powyższa uchwała będzie oddziaływać na wzrost średniej szkody i zwiększenie częstości szkód, a nie możemy zapominać, że trwa jeszcze dyskusja dotycząca pokrycia kosztu sprzątania drogi po szkodzie.

Z drugiej strony – widzimy czynniki, które potencjalnie mogą wpłynąć na obniżenie szkodowości ubezpieczeń komunikacyjnych:

- Zaostrzony od 1 stycznia tego roku taryfikator mandatów może mieć znaczenie dla bezpieczeństwa jazdy i zachowania kierowców na drodze. Statystyki MSWiA pokazują, że w I kwartale 2022 roku zaobserwowano wprawdzie wzrost liczby wypadków drogowych w porównaniu do analogicznego okresu roku ubiegłego o 12%, ale zarazem jest to spadek o 21% w stosunku do roku 2019. Biorąc pod uwagę zaburzający statystyki wpływ sytuacji związanej z COVID-19 na liczbę wypadków w poszczególnych latach, trudno jeszcze dzisiaj wyciągnąć jednoznaczne wnioski co do realnego przełożenia nowego taryfikatora mandatów na liczbę wypadków.

- Kolejny wątek związany jest ze stosowaniem w nowych pojazdach coraz bardziej zaawansowanych systemów bezpieczeństwa. Niewątpliwe rosnąca liczba bezpieczniejszych samochodów na drogach wpłynie pozytywnie na częstość szkód, co pokazują również statystyki ostatnich lat – średnioroczny około dwuprocentowy spadek liczby wypadków drogowych w latach przed pandemią, tj. 2015-2019. Z drugiej strony, systemy bezpieczeństwa są bardzo drogie, a wysokie koszty ich naprawy po wypadku w znacznym stopniu wpływają na wzrost wartości średniej szkody.

Poniższa tabela obrazuje oddziaływanie opisanych wyżej czynników na główne wskaźniki decydujące o szkodowości, tj. na wartość średniej szkody oraz na częstość szkód.

Podsumowanie

Podsumowanie

Spodziewamy się, że większość wymienionych czynników spowoduje wzrost wartości średniej szkody. Szczególnie istotne znaczenie ma tutaj długotrwałe działanie inflacji. Możliwa jest przy tym wprawdzie poprawa (obniżenie) częstości szkód, lecz nie zrekompensuje ona spodziewanego pogorszenia szkodowości, wynikającego ze zwiększenia wartości średniej szkody.

Wzrost składek w OC i stawek w AC wydaje się w tej sytuacji nieunikniony. Nie sposób przewidzieć natomiast, w jaki sposób będzie on przebiegał. Czy będzie to wzrost płynny, ciągły i natychmiastowy, czy też branża zareaguje z opóźnieniem i potem konieczne będzie ratowanie sytuacji w sposób nagły, poprzez bardzo wysokie podwyżki i rozwiązywanie nierentownych UG? To zależy od ubezpieczycieli.

Jeżeli rynek zastosuje to drugie rozwiązanie to wspomniane w tytule „ciekawe czasy” będą dla wszystkich uczestników rynku niczym znane chińskie przekleństwo.

My w Warcie cenimy stabilność i przewidywalność, dlatego podejmujemy działania bez nagłych i drastycznych zmian.

Natomiast jeśli interesują Was dodatkowe informacje bądź macie jakieś sugestie w tym temacie zapraszamy do kontaktu z Marcinem Kwintą (marcin.kwinta@warta.pl) lub Markiem Dobkowskim (marek.dobkowski@warta.pl).