Konieczność tworzenia rezerw wynika przede wszystkim z tego, że ubezpieczyciel musi zabezpieczyć możliwość wypłacania odszkodowań w przyszłości – zarówno tych wynikających z umów zawieranych na bieżąco, jak i związanych z umowami z lat wcześniejszych. Rezerwy są tworzone i pozyskiwane z każdej składki oraz przypisywane do okresu, z którego pochodzą. Część składki jest akumulowana na potrzeby przyszłych odszkodowań.

W jakim celu tworzone są rezerwy?

Zakład Ubezpieczeń, tworząc rezerwy, zaspokaja podstawowe potrzeby swoich klientów i realizuje kluczowy cel swojej działalności – zapewnienie im ochrony finansowej poprzez wypłaty odszkodowań. Niemożność realizacji zaciągniętych w przeszłości zobowiązań mogłaby doprowadzić go do bankructwa. Z tego wynika, że brak rezerw lub ich niedoszacowanie to ogromny czynnik ryzyka dla ubezpieczyciela.

W tworzeniu prawidłowych rezerw dla ryzyka odpowiedzialności cywilnej istotnym problemem jest wiedza o specyfice tych ubezpieczeń. Obejmuje ona :

- charakterystykę okresu, w którym następuje pierwsze zgłoszenie do ubezpieczyciela zaistniałej szkody od daty jej powstania (daty zdarzenia) – tzw. inkubacja roszczeń,

- a następnie okres rozliczania, czyli proces od samego faktu zgłoszenia do ostatecznego ustalenia okoliczności szkody, wyliczenia jej wartości, ustalenia odszkodowania i jego wypłaty.

W materiałach KNF dostępna jest tabela przewidywanego przeciętnego okresu całkowitego rozliczenia szkód oraz inkubacji szkód, w poszczególnych ryzykach ubezpieczeniowych.

Dla grupy 13-ej (odpowiedzialność cywilna) został wskazany:

- okres inkubacji roszczeń dłuższy niż 3 lata oraz

- okres rozliczania roszczeń dłuższy niż 7 lat.

Jak to wygląda w praktyce? Dlaczego tak się dzieje i co to znaczy?

Poszczególne rodzaje działalności, przyjmowane do ochrony przez ubezpieczyciela, charakteryzują się własną historią zdarzeń, odmienną co do przyczyny, wielkości i liczby. Dla podmiotów w poszczególnych branżach są one jednak podobne, dlatego można je opisać i określić zależności.

Poniższy materiał został przygotowany dla grupy działalności, które wiążą się z powstawaniem dużej liczby szkód, powtarzalnością zdarzeń o niewielkiej jednostkowej wartości, a także pewnością zajścia zdarzenia, tzw. szkodowością frekwencyjną. Powtarzalność ta występuje zarówno u pojedynczego klienta, jak i w całej branży.

W ryzyku odpowiedzialności cywilnej taka szkodowość jest szczególnie charakterystyczna dla dwóch rodzajów działalności przyjmowanej do ochrony:

- Jednostek samorządu terytorialnego (JST), potocznie nazywanych „ubezpieczeniem Gmin”, lub „City policy” (jeżeli mowa o gminach miejskich). Zaliczamy tu jednak także ubezpieczenia powiatów, mniejszych jednostek gminnych, gdzie źródłem szkód jest w szczególności posiadanie i zarządzanie drogami, parkami czy nieruchomościami, a także prowadzenie placówek oświatowych, opieki społecznej itp.

- Spółdzielni mieszkaniowych lub programów dla wspólnot mieszkaniowych – z tytułu posiadania i administrowania nieruchomościami.

Co oznacza dla ubezpieczyciela sytuacja, gdy otrzymuje zapytanie dot. ubezpieczenia odpowiedzialności cywilnej JST, a zapytanie to dotyczy określenia warunków ochrony na dwa / trzy lata, czasami z prawem opcji na dodatkowy rok lub dwa?

Przede wszystkim zderza się z faktem, że przyjmuje do ochrony podmiot:

- z „pewnymi” szkodami drobnymi,

- z większymi szkodami incydentalnymi,

- a okres zgłaszania szkód oraz okres ich rozliczania będzie rozciągnięty w czasie.

Próbując oszacować „wagę” w zakresie szkód, które klient zgłasza, można spodziewać się pytań o „szkodowość”. Na tej podstawie szacowana jest wielkość zobowiązań od danego klienta w przyszłości, przy założeniu niezmienności innych parametrów oceny ryzyka (ilość kilometrów dróg, liczba i rodzaj nieruchomości, ich stan techniczny, ilość szkół, jakość drzewostanu, sieci wodociągowo-kanalizacyjnej itp.).

W odpowiedzi ZU otrzymuje najczęściej informację o historii szkodowej za ostatnie 3 lata przebiegu ubezpieczenia. Powstaje jednak pytanie czy w sytuacji, gdy okres inkubacji roszczeń wynosi ponad 3 lata, a okres rozliczenia szkody może być nawet dłuższy niż 7 lat, podana dana jest wartością niosącą rzetelną informację o faktycznej wartości zobowiązań, która w danym roku wystąpiła u ubezpieczonego?

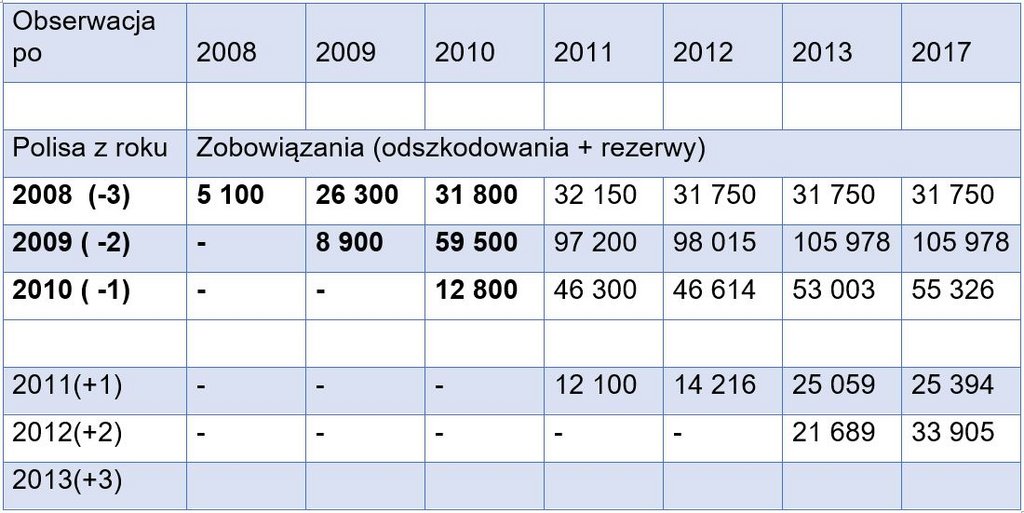

Poniżej przedstawiony jest trójkąt przyrostu zobowiązań dla typowego klienta z ww. branż na przykładzie niewielkiej gminy (Tabela A). Widoczne jest, że zobowiązania przestają rosnąć mniej więcej po 4-5 latach od początku udzielonej w niej ochrony.

Jednak jeżeli mamy umowę wieloletnią np. 3-letnią, to wartość zobowiązań zacznie się stabilizować dopiero po 7-8 latach od dnia jej zawarcia. Przy czym należy podkreślić, że taka opcja będzie możliwa tylko w sytuacji, gdy do umowy (czyli z działalności prowadzonej przez Ubezpieczonego) nie wydarzy się szkoda osobowa lub, że żadna sprawa nie zostanie skierowana do rozpatrzenia sądowego. W takich okolicznościach okres zamykania, czyli dalszego przyrostu wartości zobowiązań kierowanych do Umowy wieloletniej z lat (+1), (+2), (+3) może się dodatkowo przedłużać.

Tabela A – obserwacja po 9 latach od zawarcia polis

Jakie dane otrzymał Ubezpieczyciel gdy zapytał o historię szkodową tego Klienta na koniec roku polisowego 2010?

Jakie dane otrzymał Ubezpieczyciel gdy zapytał o historię szkodową tego Klienta na koniec roku polisowego 2010?

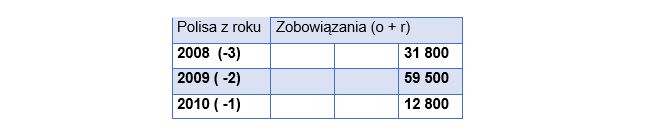

Tabela B – obserwacja po 3 latach od zawarcia polis

Otrzymujemy wartości zobowiązań powstałe w latach ochrony (-3), (-2), (-1) w stosunku do roku, na który będziemy przedstawiali ofertę.

Powyższe zestawienie (tabela B), co do zasady jest odczytywane, jako obniżanie się wartości zobowiązań, a zatem „polepszanie” szkodowości. Faktyczny stan zobowiązań po latach, widoczny jest w tabeli A.

Na podstawie tych danych Zakład Ubezpieczeń, w przypadku niektórych postępowań przetargowych, musi przedstawić ofertę na kolejny rok, a także kolejne dwa lata (+1), (+2), (+3).

Rolą ubezpieczyciela jest przewidywanie i wyliczanie ilości, wartości i rodzaju zobowiązań. Konieczne jest określenie najbardziej prawdopodobnej wartości zobowiązań „na kliencie” z 7-letnim wyprzedzeniem, a do tego także oszacowanie, jakie będą koszty materiałów, leczenia, robocizny i innych czynników, mających wpływ na koszt odszkodowania w przyszłości.

Z pozyskanej składki ubezpieczeniowej ZU dokonuje odprowadzenia rezerw na potencjalne przewidziane zobowiązania.

Przy ustalaniu wartości rezerw na niewypłacone odszkodowania i świadczenia, konieczne jest uwzględnienie wielu innych czynników, niż tylko wartość odszkodowań, są to w szczególności:

- możliwe do przewidzenia wydatki i koszty postępowania sądowego, w przypadku, kiedy spór zostanie przekazany na drogę sadową,

- koszty obrony prawnej,

- inne koszty bezpośrednio związane z uwzględnieniem roszczenia.

W praktyce ubezpieczyciel, przyjmując do oceny klienta (tu – ryzyko odpowiedzialności cywilnej), musi mieć świadomość i być przygotowanym na to, że nie widzi pełnego obrazu zobowiązań wstecz, ponieważ:

- szkody będą zgłaszane do polisy po zakończeniu roku polisowego,

- już zgłoszone zobowiązania będą „rosły w czasie”, gdy nastąpi pełna wiedza o okolicznościach zdarzenia,

- historia szkodowa z ostatniego roku polisowego nie obejmowała pełnego roku, gdyż negocjacje warunków ochrony na kolejne lata odbywały się w trakcie jego trwania.

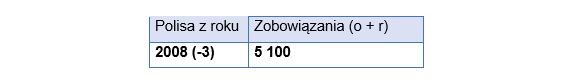

Dodatkowym elementem utrudniającym ocenę jest fakt, że ubezpieczyciel otrzymuje bardzo często szkodowość „zamrożoną”, czyli taką, gdzie klient jest w posiadaniu szkodowości np. za rok (-3), nigdy nie uaktualnioną po roku (-2) czy (-1). W tym przypadku mogłaby to być wartość wskazana w Tabeli C.

Tabela C

Jest to nie do końca prawdziwy obraz, gdyż o ile faktycznie w księgach Ubezpieczycieli nie ma danych o szkodach zaistniałych, lecz nie zgłoszonych, o tyle dane o szkodach zdarzonych i zgłoszonych są możliwe do pozyskania.

Czynniki wpływające na powstawanie niewystarczalnych rezerw

Kwestie tworzenia adekwatnych rezerw techniczno-ubezpieczeniowych oraz sposób ich tworzenia określa Ustawa o działalności ubezpieczeniowej z dn. z dnia 22 maja 2003 r oraz Rozporządzenie Ministra Finansów z dnia 28.12.2009 r. w sprawie szczególnych zasad rachunkowości zakładów ubezpieczeń i zakładów reasekuracji.

W celu uniknięcia sytuacji stworzenia nieodpowiednich, niewystarczających rezerw Rozporządzenie MF nakłada też obowiązek tworzenia rezerw dla szkód, które „zaistniały, lecz nie zostały zgłoszone zakładowi ubezpieczeń do dnia, na który jest tworzona rezerwa” (IBNR – Incurred but not reported).

Fakt zakładania nieadekwatnych rezerw może być spowodowany wieloma czynnikami – zależnymi i niezależnymi od Zakładu Ubezpieczeń. Do czynników, na które ma wpływ ZU należą np. niewłaściwe metody kalkulacji rezerw czy brak precyzyjnych, wiarygodnych i pełnych danych historycznych. Niezależne czynniki to z kolei:

- nieprzewidziane wahania częstości roszczeń (np. długo utrzymująca się zima czy opady),

- szkody nieproporcjonalne do rozmiaru posiadanego portfela ubezpieczeniowego (katastrofa budowlana lub naturalna),

- zmiany regulacji i przepisów prawnych (np. zadośćuczynienie za śmierć osoby bliskiej wprowadzone ustawowo),

- zmiany polityczne czy gospodarcze – np. inflacja.

Należy podkreślić, że czynnik inflacyjny powinien być uwzględniany w określaniu rezerwy na niewypłacone odszkodowania i świadczenia. Modele aktuarialne uwzględniają we wzorach współczynnik inflacyjny, zaś wyliczona wartość zakładanych rezerw także jest obciążona tym elementem.

Wszystkie wymienione wyżej informacje i dane są uwzględniane w tworzeniu taryf i modeli wyceny ryzyka w każdej działalności przyjmowanej do ochrony przez Ubezpieczyciela.

Jeżeli interesują Was dodatkowe informacje dotyczące tego tematu prosimy o kontakt z Beatą Gazdą z Biuro Underwritingu Ubezpieczeń Korporacyjnych (beata.gazda@warta.pl).